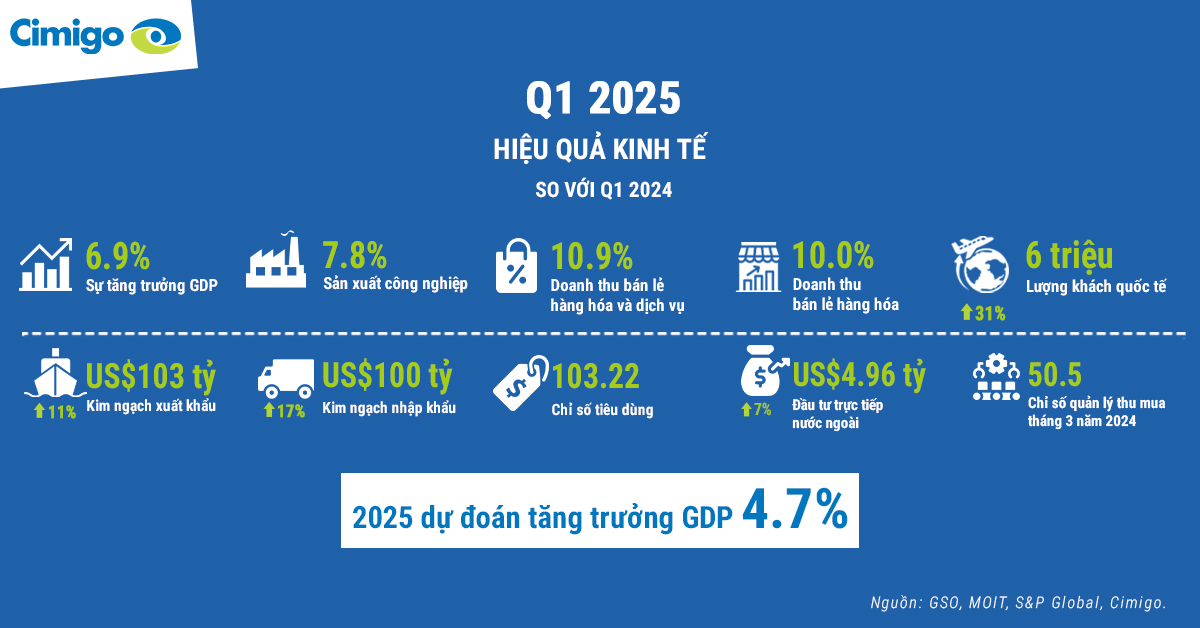

Kinh tế Việt Nam năm 2025: Tăng trưởng mạnh trong quý 1 giữa bối cảnh bất ổn thương mại toàn cầu

Th4 14, 2025

Kinh tế Việt Nam khởi đầu năm 2025 đầy ấn tượng với kết quả tăng

Báo cáo ngân hàng bán lẻ Việt Nam 2024

Số hóa ngành ngân hàng bán lẻ Việt Nam 2024 – Các xu hướng nổi bật và định hướng chiến lược cho năm 2025.

Ngành ngân hàng bán lẻ tại Việt Nam đang trải qua một giai đoạn chuyển đổi mạnh mẽ, với sự thích ứng chuyển đổi số nhanh chóng của các ngân hàng dẫn đầu nhằm đáp ứng nhu cầu ngày phát triển của khách hàng. Bên cạnh đó, các ngân hàng không chỉ cạnh tranh lẫn nhau mà còn phải đối mặt với sự cạnh tranh từ những tổ chức tài chính công nghệ đang góp phần thay đổi cách người tiêu dùng tiếp cận các dịch vụ tài chính. Báo cáo Ngân Hàng Bán Lẻ Việt Nam 2024 của Cimigo cung cấp những thông tin quan trọng về quá trình chuyển đổi này, dựa trên nghiên cứu và khảo sát chuyên sâu về khách hàng tại các thành phố trọng điểm của Việt Nam. Bài viết này tóm lược những xu hướng nổi bật từ góc độ người tiêu dùng, từ đó đưa ra các gợi ý về định hướng chiến lược cho các tổ chức tài chính ngân hàng, hướng đến thành công trong môi trường đầy năng động này.

Các phương thức thanh toán kỹ thuật số chiếm ưu thế trong các giao dịch gần nhất tại Việt Nam, phản ánh sự chấp nhận rộng rãi các giải pháp tài chính số. Ứng dụng ngân hàng dẫn đầu với tư cách là lựa chọn phổ biến nhất, khi người dùng chủ yếu sử dụng để liên kết với các trang web hoặc nền tảng thương mại điện tử và thực hiện chuyển khoản thủ công trong các giao dịch gần đây nhất của họ. Theo sau là ví điện tử được thúc đẩy bởi các tính năng tương tự. Cùng nhau, ứng dụng ngân hàng và ví điện tử chiếm phần lớn các phương thức thanh toán, cho thấy một sự chuyển dịch rõ rệt khỏi các phương thức truyền thống như thẻ ngân hàng và tiền mặt.

Cạnh tranh giữa các ngân hàng trong mảng bán lẻ ngày càng gay gắt, với những thay đổi đáng chú ý trong thứ hạng dẫn đầu thị trường. So với các năm trước, MBBank hiện đã vươn lên trở thành ngân hàng dẫn đầu thị trường trong năm 2024, vượt qua Vietcombank – đơn vị thường xuyên giữ vị trí số một trước đây. Sự thay đổi này được thúc đầy bởi tốc độ số hóa và cách các ngân hàng tăng cường kết nối với khách hàng về mặt truyền thông và trải nghiệm sử dụng.

Trong khi đó, các ngân hàng truyền thống như BIDV, VietinBank, Agribank và Sacombank đang ghi nhận sự suy giảm trong Chỉ số Sức mạnh Thương hiệu (BPI), cho thấy các ngân hàng này đang gặp thách thức trong việc thích ứng với những kỳ vọng mới của người tiêu dùng, đặc biệt là về sản phẩm, dịch vụ số và trải nghiệm khách hàng.

Các ngân hàng thuần kỹ thuật số như CAKE và TNEX đang nổi lên mạnh mẽ, lọt vào top 20 ngân hàng có chỉ số sức mạnh thương hiệu cao nhất, củng cố cho xu hướng phát triển của các dịch vụ và sản phẩm tài chính số. Các ngân hàng này đã tận dụng hiệu quả sự phát triển của công nghệ và hạ tầng viễn thông để tập trung vào các sản phẩm tài chính trên thiết bị di động, đáp ứng nhu cầu của nhóm khách hàng trẻ, am hiểu và quen thuộc với công nghệ. Sự vươn lên của các ngân hàng kỹ thuật số này hứa hẹn sẽ tiếp tục định hình lại bức tranh ngành ngân hàng bán lẻ tại Việt Nam trong tương lai.

Khi công nghệ trở thành một phần không thể thiếu trong cuộc sống hàng ngày, người tiêu dùng Việt Nam ngày càng ưu tiên giao dịch với ngân hàng qua các kênh kỹ thuật số. Theo báo cáo, các nền tảng trực tuyến như mạng xã hội và dịch vụ phát nội dung trực tuyến đã vượt qua các phương thức truyền thống, trở thành nguồn thông tin chính về ngân hàng. Xu hướng này cho thấy sự thay đổi về thói quen của khách hàng và sự hiệu quả của việc tiếp cận thông tin qua các kênh kĩ thuật số.

Với các ngân hàng, đây là cơ hội lớn để tăng cường hiện diện trực tuyến với khả năng tùy biến cao. Mạng xã hội, với tỷ lệ tương tác 52%, đã trở thành kênh quan trọng để ngân hàng giao tiếp với khách hàng, theo sau là các nền tảng phát nội dung trực tuyến với tỷ lệ 33%. Các kênh này cho phép các ngân hàng tối ưu hóa kết nối với khách hàng, dễ tiếp cận, phù hợp với thói quen của tầng lớp trung lưu ngày càng tăng và nhóm khách hàng trẻ gắn liền với công nghệ tại Việt Nam.

Tuy vẫn giữ vai trò nhất định, các phương thức truyền thống như mạng lưới ATM và giới thiệu từ người quen, bảng quảng cáo ngoài trời đang dần nhường chỗ cho sự thuận tiện và nhanh chóng của các nền tảng số. Báo cáo cho thấy, chiến lược truyền thông số thông qua việc kết hợp ứng dụng di động, mạng xã hội, và website của các ngân hàng sẽ là chìa khóa để ngân hàng kết nối hiệu quả với của khách hàng và các nhu cầu ngày một đa dạng của họ. Số hóa ngân hàng

Hơn một nửa khách hàng cá nhân tại các ngân hàng bán lẻ ở Việt Nam sử dụng từ ba sản phẩm ngân hàng trở lên, từ nhiều ngân hàng khác nhau. Xu hướng sử dụng nhiều sản phẩm và ngân hàng cho thấy người tiêu dùng ngày càng hiểu biết hơn về tài chính, ưa chuộng sự đa dạng và linh hoạt đồng thời chủ động tìm kiếm và lựa chọn những sản phẩm và dịch vụ phù hợp nhất với bản thân. Do đó, những ngân hàng có các giải pháp tài chính đa dạng trong cùng một hệ sinh thái, giúp khách hàng quản lý tốt hơn các nhu cầu tài chính như tiết kiệm, vay vốn hoặc đầu tư sẽ giành được nhiều lợi thế vượt trội.

Báo cáo của Cimigo phân khúc khách hàng thành hai nhóm: nhóm có mức độ tương tác thấp và nhóm tương tác cao dựa trên số lượng sản phẩm ngân hàng mà họ đang sử dụng. Nhóm khách hàng có mức độ tương tác cao, những người sử dụng nhiều sản phẩm và dịch vụ tài chính, là phân khúc có giá trị lớn mà các ngân hàng cần nhắm đến. Các chiến lược tập trung, như gói dịch vụ tích hợp, chương trình khách hàng thân thiết, hoặc các ưu đãi hấp dẫn có thể giúp ngân hàng xây dựng mối quan hệ bền chặt hơn với nhóm khách hàng tiềm năng này.

Trong bối cảnh khách hàng lo ngại về sự ổn định kinh tế, tài khoản tiền gửi có kỳ hạn và tài khoản tiết kiệm ghi nhận nhu cầu sử dụng cao. Sự gia tăng về nhu cầu sử dụng thẻ tín dụng cho các khoản chi tiêu nhỏ cho thấy nhu cầu về tài chính linh hoạt, đặc biệt ở nhóm khách hàng trẻ ở thành thị. Nhu cầu sử dụng thẻ tín dụng cũng có thể đến từ áp lực tài chính do bối cảnh kinh tế suy giảm trong năm qua. Số hóa ngân h

Các ngân hàng có chỉ số Sức mạnh thương hiệu (BPI) cao thường có sự trung thành và tỷ lệ giữ chân khách hàng vượt trội. MBBank và Vietcombank dẫn đầu về cả mức độ nhận diện thương hiệu và khả năng chuyển đổi thành khách hàng trung trành, đặc biệt MBBank đang dẫn đầu về chỉ số NPS. Điều này cho thấy khách hàng không chỉ có mức độ nhận biết tốt với MBBank mà thông qua trải nghiệm sử dụng, họ còn xem đây là một đối tác tài chính đáng tin cậy và lâu dài.

Song song đó, một số ngân hàng vẫn đối mặt với các thách thức, chẳng hạn như VPBank dù có mức độ nhận diện cao, nhưng vẫn gặp khó khăn trong việc chuyển đổi khách hàng thỉnh thoảng sử dụng thành người dùng thường xuyên. Tương tự, các ngân hàng số như CAKE và Timo tuy đã xây dựng được danh tiếng nhưng vẫn chưa thể chuyển đổi được nhiều khách hàng thành người dùng thường xuyên. Điều này cho thấy việc truyền thông xây dựng thương hiệu cần được đầu tư song song với các chiến lược gắn kết sâu sắc và đáp ứng kịp thời nhu cầu đang thay đổi của khách hàng.

Các ngân hàng thuần kỹ thuật số như CAKE và TNEX đang thu hút mạnh mẽ nhóm khách hàng trẻ nhờ vào sự tiện lợi, dễ sử dụng và khả năng tiếp cận qua di động. Các ngân hàng này đang khẳng định vị trí của mình trên thị trường, đặc biệt thu hút nhóm khách hàng trẻ ít khi đến các chi nhánh mà ưu tiên quản lý tài chính trực tuyến.

Sở thích và nhu cầu của khách hàng ghi nhận sự khác biệt theo vùng miền và độ tuổi. MBBank có sức mạnh nổi bật ở khu vực Đồng bằng sông Cửu Long và miền Bắc, trong khi Vietcombank vẫn là lựa chọn hàng đầu tại các đô thị lớn như thành phố Hồ Chí Minh. Khách hàng trẻ thường ưu tiên tính bảo mật và khả năng số hóa, trong khi nhóm khách hàng lớn tuổi chú trọng vào sự đa dạng sản phẩm và độ tin cậy của dịch vụ. Nhận diện và đáp ứng những nhu cầu đặc trưng này sẽ là yếu tố then chốt giúp các ngân hàng duy trì sức cạnh tranh trong một thị trường ngày càng phân hóa.

Để đáp ứng nhu cầu số hóa ngày càng cao, các ngân hàng cần tập trung thúc đẩy số hóa dịch vụ và sản phẩm của mình. Trong quá trình đó, các điểm chính cần chú trọng bao gồm:

Đầu tư vào các giải pháp ngân hàng di động an toàn, dễ sử dụng là yếu tố tiên quyết. Những cải tiến kỹ thuật số không chỉ nâng cao sự hài lòng và đáp ứng nhu cầu của khách hàng mà còn giúp tiết kiệm chi phí, giảm sự phụ thuộc vào các chi nhánh truyền thống.

Báo cáo ghi nhận khách hàng hiện nay có xu hướng sử dụng nhiều sản phẩm tài chính và ngân hàng cùng lúc thể hiện tiềm năng bán chéo các gói dịch vụ và sản phẩm cho từng nhóm khách hàng, chẳng hạn:

Bằng cách thiết kế các gói sản phẩm dựa trên đặc điểm của từng nhóm khách hàng, các ngân hàng có thể củng cố mối quan hệ với khách hàng và gia tăng giá trị một cách bền vững.

Trải nghiệm khách hàng tiếp tục là yếu tố cốt lõi tạo nên sự khác biệt trong ngành ngân hàng bán lẻ tại Việt Nam. Những ngân hàng xuất sắc trong chất lượng dịch vụ, năng lực đội ngũ nhân viên và quy trình giao dịch tối ưu thường đạt được lòng trung thành cao từ khách hàng và điểm NPS ấn tượng. Để giữ chân khách hàng, các ngân hàng cần liên tục đo lường mức độ hài lòng và nhanh chóng cải thiện dịch vụ, giải quyết các vấn đề trong hành trình trải nghiệm của khách. Điều này đặc biệt quan trọng trong bối cảnh cạnh tranh gay gắt với các ngân hàng số, vốn nổi bật nhờ trải nghiệm người dùng nhanh chóng và tiện lợi.

Người tiêu dùng Việt Nam ngày càng quan tâm đến các sản phẩm tiết kiệm an toàn và tín dụng linh hoạt, đòi hỏi các ngân hàng cần sáng tạo hơn trong việc phát triển các sản phẩm này. Phát triển các sản phẩm tiền gửi kỳ hạn linh hoạt với nhiều lựa chọn lãi suất, hoặc cung cấp các giải pháp tín dụng trực tuyến an toàn sẽ đáp ứng tốt hơn nhu cầu của khách hàng về sự ổn định và tiện lợi. Cung cấp các sản phẩm này qua kênh số cũng sẽ giúp ngân hàng tiếp cận nhóm khách hàng rộng hơn, bao gồm cả khách hàng trẻ yêu thích sự thuận tiện từ di động.

Ngành ngân hàng bán lẻ tại Việt Nam đang bước vào giai đoạn chuyển mình quan trọng, được thúc đẩy bởi sự gia tăng tầng lớp trung lưu với nhu cầu tài chính ngày càng đa dạng, cùng với thuận lợi từ hạ tầng viễn thông hiện đại và tốc độ số hóa mạnh mẽ. Để phát triển bền vững trong bối cảnh này, các ngân hàng cần đẩy mạnh đổi mới công nghệ, cải thiện trải nghiệm khách hàng và tùy chỉnh dịch vụ để phù hợp với nhu cầu đặc thù của từng nhóm đối tượng. Sự linh hoạt trong chiến lược cùng cam kết mang đến các giải pháp lấy khách hàng làm trung tâm sẽ là yếu tố quyết định giúp các ngân hàng vượt lên trong môi trường số hóa đầy cạnh tranh và đáp ứng kỳ vọng ngày càng cao của khách hàng. Tập trung vào những ưu tiên này sẽ giúp các ngân hàng củng cố vị thế, xây dựng lòng trung thành của khách hàng và phát triển bền vững trong năm 2025 và các năm tiếp theo. Số hóa ngân hàng.

Báo cáo Ngân hàng Bán lẻ Việt Nam của Cimigo hiện đã sẵn sàng và có thể được tùy chỉnh theo nhu cầu riêng của bạn. Giá chỉ từ 60.000.000 VNĐ. Để biết thêm thông tin chi tiết, vui lòng liên hệ qua email: ask@cimigo.com.

Kinh tế Việt Nam năm 2025: Tăng trưởng mạnh trong quý 1 giữa bối cảnh bất ổn thương mại toàn cầu

Th4 14, 2025

Kinh tế Việt Nam khởi đầu năm 2025 đầy ấn tượng với kết quả tăng

Xu hướng tiêu dùng Việt Nam 2025

Th3 20, 2025

Báo cáo xu hướng tiêu dùng Việt Nam 2025 phân tích các yếu tố tác động đến

Xu hướng sức khỏe và sống khỏe

Th12 30, 2024

Thị trường sức khỏe và sống khỏe tại Việt Nam đang bước vào giai đoạn

Lisa Nguyen - VN Marketing Lead

Sam Houston - Chief Executive Officer

Minh Thu - Consumer Market Insights Manager

Travis Mitchell - Executive Director

Malcolm Farmer - Managing Director

Hy Vu - Head of Research Department

Joe Nelson - New Zealand Consulate General

Steve Kretschmer - Executive Director

York Spencer - Global Marketing Director

Laura Baines - Programmes Snr Manager

Mai Trang - Brand Manager of Romano

Hanh Dang - Product Marketing Manager

Luan Nguyen - Market Research Team Leader

Max Lee - Project Manager

Chris Elkin - Founder

Ronald Reagan - Deputy Group Head After Sales & CS Operation

Matt Thwaites - Commercial Director

Joyce - Pricing Manager

Dr. Jean-Marcel Guillon - Chief Executive Officer

Anya Nipper - Project Coordination Director

Janine Katzberg - Projects Director

Rick Reid - Creative Director

Private English Language Schools - Chief Executive Officer

Chad Ovel - Partner

Thanyachat Auttanukune - Board of Management

Thuy Le - Consumer Insight Manager

Kelly Vo - Founder & Host

Hamish Glendinning - Business Lead

Ha Dinh - Project Lead

Richard Willis - Director

Aashish Kapoor - Head of Marketing

Thu Phung - CTI Manager

Tania Desela - Senior Product Manager

Dennis Kurnia - Head of Consumer Insights

Aimee Shear - Senior Research Executive

Louise Knox - Consumer Technical Insights

Geert Heestermans - Marketing Director

Linda Yeoh - CMI Manager

Đội ngũ Cimigo tại Việt Nam sẵn sàng giúp bạn đưa ra những sự lựa chọn tốt hơn.

Cimigo cung cấp các giải pháp nghiên cứu thị trường tại Việt Nam sẽ giúp bạn có những lựa chọn tốt hơn.

Cimigo cung cấp các xu hướng tiếp thị của người tiêu dùng Việt Nam và nghiên cứu thị trường về phân khúc người tiêu dùng Việt Nam.

Cimigo cung cấp các báo cáo nghiên cứu thị trường về các lĩnh vực thị trường và phân khúc người tiêu dùng tại Việt Nam.

Please enter the information for free download.

The report will be sent to your email.

When downloading our reports, you agree to be contacted for marketing purposes.

Please enter the information for free download.

The report will be sent to your email.

When downloading our reports, you agree to be contacted for marketing purposes.

Vui lòng điền thông tin vào biểu mẫu bên dưới để tải về báo cáo miễn phí.

Báo cáo sẽ được gửi vào email bạn điền ở bên dưới.

Khi tải xuống các báo cáo của chúng tôi, bạn đồng ý được liên hệ cho mục đích tiếp thị.

Xin cảm ơn. Một email kèm với đường dẫn tải báo cáo đã được gửi đến bạn.